目次

増加するフリーランス・副業サラリーマン

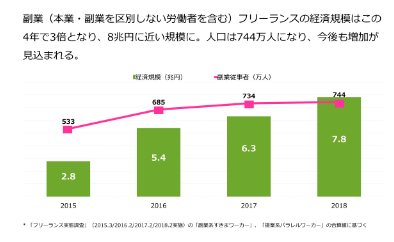

最近独立してフリーランスとして仕事を始める人や、「働き方改革」の流れをうけて副業を始めるサラリーマンが増えてきています。下記の統計資料によると2018年には副業人口は744万人、経済規模は7.8兆円にまで達しています。

(出典:ランサーズ株式会社ウェブサイト)

こうなってくると、私もその一人ですが、周りに本業以外に副業をもっている方がちらほら出てきても不思議ではありません。

そもそも税理士が必要なのか?

副業を始めてだんだん収入が増えてくると、所得税の確定申告をどうしようか?税理士に頼んだほうが良いか?ということになります。この場合の判断基準はおおよそ次のように考えると良いでしょう。

(1)サラリーマンで勤務先を通じて年末調整しているなら、年間20万円以下の副業所得は申告不要です。納税者と税務署のお互いの手間を考えて、もうそのままで良いです、ということになっています。

ただし、この20万円というのは「所得」で「収入」ではありませんので、注意しましょう。収入から経費を引いたものが所得です。また、サラリーマンでない独立したフリーランスの場合はこの年間20万円以下ルールは関係ありません。20万円以下でも申告する必要があります。

(2)副業所得が100万円くらいまでは、税理士を頼むとペイしないでしょうから、なんとか自分で帳簿を付けて、自力で所得税の申告をするほうが良いでしょう。自分で帳簿をつけてみようという方は、こちらの無料ツールをご検討ください。下記の記事で説明しました。

自分でやる暇なんて無いよ!という方は【会計ソフトfreee(フリー)】 ![]() のようなクラウド会計ソフトなどを活用してなるべく自動的に記帳したうえで、確定申告だけ税理士の先生にお願いする、という手もあります。

のようなクラウド会計ソフトなどを活用してなるべく自動的に記帳したうえで、確定申告だけ税理士の先生にお願いする、という手もあります。

その場合、かかる費用は5-10万円くらいが相場です。最近は価格競争が激しいので、もっと安く済むところもあるかもしれませんが、「安かろう悪かろう」はどこでも同じですので、後々のことを考えると相場で依頼されるほうが良いです。

やっぱり税理士の先生にお願いしよう!となったら、次のようなポイントをチェックしましょう。

税理士選びのポイント① 年齢は関係ない

今の世の中は超高齢化社会だそうですが、税理士の世界も同じです。税理士の世界には定年退職はありませんので、80歳を越えて現役で活躍されている先生も結構います。おそらく平均年齢は50歳を越えているのではないでしょうか。

長いお付き合いを考えると「若手」が良いとか、いやいや経験が物を言う世界だから「ベテラン」が良いとか、意見が分かれるところですが、結論としては「年齢は関係ない」ということです。

若手には若手の良さ(元気・健康)がありまし、ベテランにはベテランの良さ(経験・良い意味での老獪さ)があります。なので、あまり気にしなくても良いでしょう。

また国税OB(税務署勤めを経て税理士を開業した先生)税理士のほうが税務調査対策で有利といった話もありますが、昔はそういう人脈・コネ的なこともあったようですが、現在では都市伝説となっています。

税理士選びのポイント② 得意分野をチェック

年齢や性別・見た目といった外形的な属性よりも、「何が得意な先生なのか?」に注目したほうが良いです。なぜなら、それが皆さんの事業の助けになる可能性があるからです。

例えば、皆さんの事業が小売なら、実務経験が長い人や中小企業診断士の資格を合わせ持っている先生が良いでしょう。従業員を雇っているなら社会保険労務士の資格を合わせ持っている先生に労務問題を相談できます。不動産を扱っているなら、宅建士の資格を合わせ持っている先生だと心強いでしょう。

とくに資格でなくても、ITに強いとか、同じクラウド会計ソフトを取り扱っているとか、各先生には得意な点がありますので、それがあなたのニーズにマッチしているか確認すると良いです。税理士先生はあなたの事業の良き相棒・相談相手となるのです。

税理士選びのポイント③ 金額よりメニュー

最近は顧問料月額1,000円とかWebサイト上で格安の金額を提示している例があります。こういう例は多くの場合、入り口だけ安くてそのあと色々と金額加算されていくパターンです。

加算されるにしても、何にいくらかかるのか、メニューが表示されているところをおすすめします。以前は顧問料月額50,000円とかで、その内訳に記帳代行・試算表作成・月1回の訪問・随時問い合わせ対応などが含まれていることが多かったですが、今はこれらの内訳ごとに金額が設定されて、サービスの内容をカスタムできるところが多いです。

その方が自分のニーズにあったサービスを受けられますので良いです。記帳(帳簿をつけること)を自分でやるのであれば、そのサービスを買う必要はありません。

もっとも最初は記帳の方法を指導してもらった方が良いので、そういう単発相談(無償または有償で)をメニューとして持っているような税理士が良いです。

税理士選びのポイント④ 相性をチェック

税理士とクライアントの関係も所詮人間関係ですので、「合う・合わない」があります。仕事の進め方や考え方、または趣味嗜好が合う税理士を探しましょう。

そんなことがどうやって分かるのか?というとブログです。ブログを書いている税理士先生がたくさんいますので、ブログ記事を幾つか読んでいくと、なんとなくその先生の「人となり」が分かってきます。

例えば、電話問い合わせは原則お断り(メールやSNSを使った連絡のみ)、という先生がいます。もしあなたが電話派であれば、お付き合いするのがつらいでしょう。ブログを読むと実際にあって話す前にある程度のフィルターをかけることができるので、おすすめです。

ブログを書いていない先生の場合は、少なくともWebサイトなどで「プロフィール」や「運営方針」を書いていたりしますので、それを読んだりすれば多少助けになります。

それさえ無い先生は今の時代の感性を持っていない可能性がありますので、はじめから避けるほうが無難でしょう。

マッチングサービスで最適な税理士探し

以上のように税理士選びのポイントを述べましたが、実際には全国に77,000人を越える(平成30年9月末)税理士がいて、いったいどう探したら良いのか?最初のとっかかりが分からない、という方もいるでしょう。

そういった方には「税理士ドットコム

![]() 」や「税理士紹介ネットワーク

」や「税理士紹介ネットワーク

![]() 」といったマッチングサービスが税理士探しをサポートしてくれます。

」といったマッチングサービスが税理士探しをサポートしてくれます。

起業・新規開業の方、またはすでにフリーランスや副業で事業を行っている方を問わず、最適な税理士を紹介してくれますので、ご相談ください。

何人かの先生が紹介されたら、上記の税理士選びのポイントを参考に自分にあった人を選択されたら良いです。

以上、フリーランス・副業サラリーマンが税理士を選ぶ際の4つのポイント、という話題でした。

★ ★ ★ 人気記事 ★ ★ ★