所得税の必要経費について説明します

目次

必要経費にできるかどうか

所得税の計算において事業所得、不動産所得及び雑所得については、収入から必要経費を差し引いたものが所得となります。単純に言えば、所得に税率(累進の)を掛けたものが税額なので、必要経費が多い方が税金を安くできるということになります。

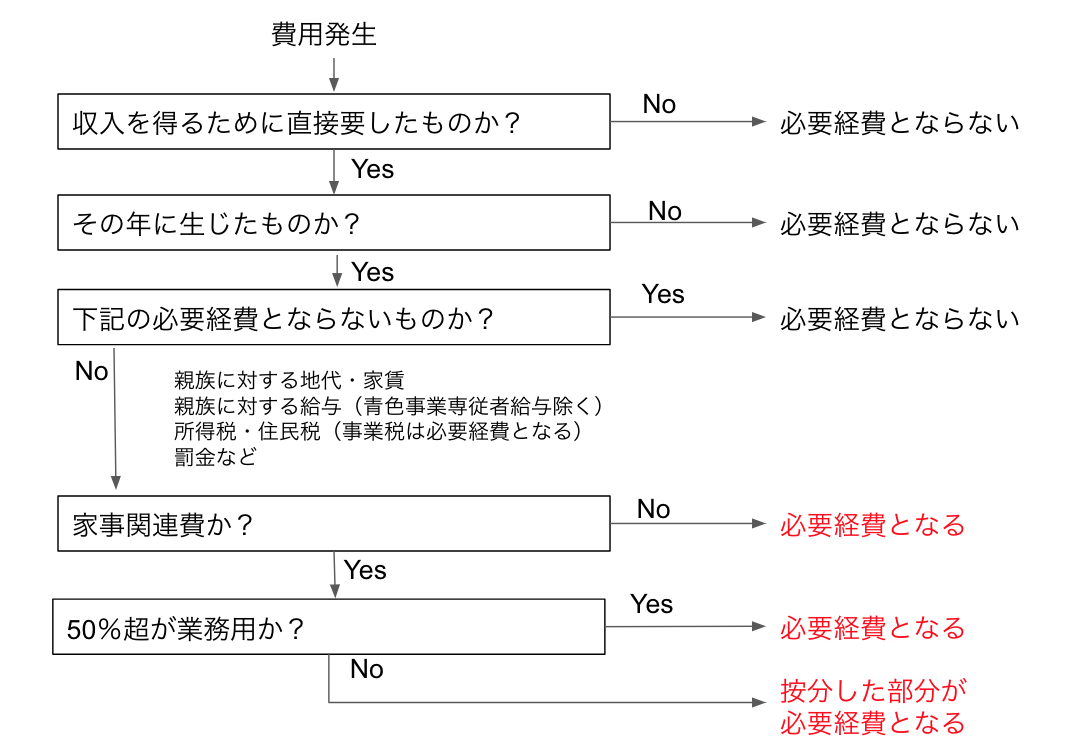

ですが、なんでも必要経費にできるのかというとそうではなく、一定の基準を満たす必要があります。そして、一定の基準を満たしても全額が必要経費にできるかというとそうでもなく、一定の割合だけ必要経費となる場合があります。

今回もフローチャートで示しますと、次のような流れで必要経費となるかどうか判断することになります。

収入を得るために直接要したもの

事業所得にしろ、不動産所得や雑所得の場合でも、必要経費にできるものはその収入を得るために直接要した費用だけです。当然と言えば当然なのですが、収入を得るために要した費用でなければ必要経費となりませんし、「直接」要したものでなければ必要経費となりません。

以前聞いた話では、とある不動産業者さんが「カツラ」を作り、営業で客先に出向く際にかぶるのでカツラ代が必要経費にならないか?という問い合わせがあったようなのですが、これは「直接」要したものではないですので、必要経費とはならない可能性が高いです。

営業のためだからと強引な説明をして経費にすることも考えられますが、それを税務署がどう判断するか、は自己責任の世界となります。

通常、収入を得るために直接要したものとは、材料や商品の仕入れ代、事業で使う消耗品などの購入費、事務所の家賃や光熱費などを言います。あくまで常識的な範囲も費用ということです。

その年に生じたものか

その年の必要経費となるには、その年中に「生じた」ものである必要があります。「生じた」とは「発生した」という意味で、「支払った」という意味ではありません。つまり、発生の事実があれば、その合理的な金額は必要経費に算入することができます。

例えば、12月分の仕入れで支払いは1月であったとしても、12月に発生していますので、その年の必要経費とすることができます。

逆に、たとえ「支払った」としても「発生して」いなければ、その年の必要経費とすることができません。例えば、1月分の事務所家賃を12月に支払ったとしても、これは1月に発生する必要ですので、12月の必要経費とはならないです。

このように12月末時点で未払いの費用は「買掛金」や「未払費用」に、前払いした費用は「前払費用」に振り替える処理が必要です。このような処理は一般に決算整理として行います。

こうすることで「その年に生じた」費用だけが必要経費となるように調整するのです。

性質上必要経費とならないもの

その年に収入を得るために直接要した費用であっても、その性質上必要経費とはならないものがあります。例えば、生計を一にする配偶者や親族から土地や事務所を借りて家賃を払う場合、この家賃・地代は必要経費となりません。

要するに身内の貸し借りであれば、賃料はいくらにしても良い訳で、経費に認めてしまうと合理的でないからです。

同様に、例えば奥さんに仕事を手伝ってもらって給料を払うような場合は、その給料は必要経費になりません。ただし、青色事業専従者の届出を税務署にしておけば、経費に認められます。家族で事業を営むような場合には必ず青色事業専従者の届出をしましょう。

また、所得税・住民税(市県民税)も必要経費となりません。そもそも所得税・住民税を計算するための必要経費ですので、これを経費に認めてしまうと自己矛盾になってしまうからです。

ですが、一方で事業税や固定資産税(事業用資産に関するもの)、印紙代などは必要経費として認められます。

あと当然ですが、罰金は必要経費になりません。営業車の駐車禁止の反則金などは経費に認めて欲しい気もしますが、違反するほと税金が安くなるというのはおかしいですから、必要経費に認められないことになっています。

家事関連費の按分計算

家事関連費とは地代家賃、光熱費、通信費、ガソリン代(車両費)など個人で要した費用なのか、事業で要した費用なのか、区別が曖昧になるものです。

ある程度事業が大きくなったのであれば、これらは銀行口座も分けてしまって、個人用と事業用で区別したほうが良いです。その方が経理しやすいですし、確定申告だけでなく将来の事業の成長をプランする意味でも区別しておくのが得策です。

ですが、多くの方は、そこまで大きくないという理由で個人用と事業用がごっちゃになっています。この場合、いくらまでが事業の必要経費として認められるのか?が問題となります。

まず前提として「主として」(50%超)事業用に使っているのであれば、それは全額必要経費とできます。例えば、事業専用の携帯電話の契約であれば、その通信費は100%事業の必要経費となります。

一方、自宅の一部を事務所として使っているような場合の、地代家賃・光熱費などはどうかというと、合理的な按分の基準が示せれば、その按分割合を使って必要経費を計上することになります。合理的な按分の基準とは、床面積・使用時間・コンセントの数、などです。

これらを客観的に示す必要があるので、あまりトリッキーな基準を使うとかえって手間になってしい、お勧めできません。現実には、床面積など分かりやすいものをつかって、ざっくり30%とか40%などの割合を使うことになります。

車両費(ガソリン代)も同様で、事業で使った部分の走行距離などを基に按分計算することができますが、その努力に見合うだけの見返り(節税)があるかどうか、冷静に判断する必要があるでしょう。

必要計算の按分計算は家賃・地代など金額が大きいもの(効果が大きいもの)を中心に、手間のかからない方法で行うことをお勧めします。

以上、個人事業の必要経費にできるかどうかフローチャートにまとめてみた、という話題でした。事業規模が大きくなってくると、自分で必要経費かどうか判断するのも負担が大きくなります。

そんな時は、税理士のサポートを受けましょう。多少の費用がかかりますが、結局ラクです。こちらの税理士紹介サイトで探してみてください。

★ ★ ★ 人気記事 ★ ★ ★