所得税の確定申告について幾つか皆様の役に立ちそうな内容で記事を書いてみたいと思います。今回は「サラリーマン大家さんの場合」の申告方法について、です。

目次

給与所得と不動産所得がある

サラリーマン大家さんである場合とは会社勤めで給与所得がありながら、不動産賃貸を行って不動産所得もある、という場合です。最近投資用の物件を購入して賃貸に出して稼ぐ、というスタイルが流行っていますので、そのような人はどうやって所得税の確定申告をするのか?という話題です。

青色申告か白色申告か

事前に青色申告の申請書を税務署に提出すると、不動産所得であっても特別控除65万円が認められるなどメリットがあるのですが、その不動産所得が事業規模でないと65万円控除ができないので、注意が必要です。

事業規模かどうかの判断基準は一般に五棟十室基準といって、一軒家などを貸している場合は五棟以上あるかどうか、マンションなどの部屋単位で貸している場合は10以上あるかどうか、で判断されます。

事業規模で無い場合は、青色申告を選択しても特別控除は10万円のみの控除となります。それでも白色申告よりは多少お得になります。

不動産収入(家賃・礼金など。返却する敷金は含まない)から必要経費を引いて、不動産所得を求め、給与所得に合算します。特別控除として10万円または65万円が不動産所得から引かれます。

不動産所得に給与所得等を合算した課税総所得に所得税の累進税率を掛けて税額を求めるという流れになります。

不動産所得の必要経費となるもの

不動産収入を得るために要した費用として、次のものが必要経費となります。

- 管理費(管理を不動産会社に委託している場合の手数料など)

- 修繕費

- 固定資産税

- 減価償却費(建物(土地は含まない)の取得に要した費用の合計額に一定の割合を掛けて求めた金額)

- 住宅ローンの支払利息(借入をして物件を購入した場合の利息。ただし、不動産所得が赤字になるときは土地の取得に要した部分の利息は損益通算できない)

不動産収入を得るためでない費用(自分の生活に必要な費用など)は必要経費にならないので、ご注意ください。

確定申告書の書き方

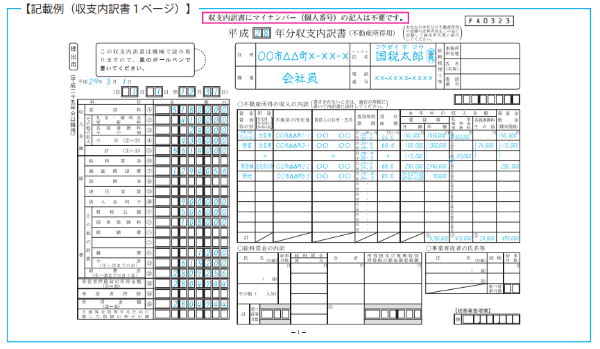

(1)不動産収支内訳書(または青色申告決算書)の記入

国税庁が発行する「収支内訳書(不動産所得用)の書き方」を参考に収支内訳書に記載していきます。

(国税庁ホームページより引用)

(2)確定申告書B第二表の記入

「所得の内訳」欄に所得の種類として「不動産」、所得の生ずる場所として物件の所在地と名称、収入金額として不動産収入の合計額、源泉所得税の欄は通常空欄のまま、とします。事業専従者給与を支払っている場合は、その内容も記載します。

(3)確定申告書B第一表の記入

不動産収支内訳書(または青色申告決算書)から収入金額等、所得金額を転記します。該当する場合は、専従者給与(控除)額の合計額を記入します。また、青色申告の場合は特別控除額(電子申告なら65万円、書面申告なら55万円)を記載します。

以上、「サラリーマン大家さんの場合」の申告方法についてという話題でした。規模が大きくなってきたら自分で申告するのではなく、税理士に依頼するほうが安心で効率的です。

関連する記事は下記からご参照ください。