所得税の確定申告について幾つか皆様の役に立ちそうな内容で記事を書いてみたいと思います。今回は「外資系企業の従業員がRSUをもらった場合」の申告方法について、です。

目次

RSUとは

RSU(Restricted Stock Units)とは企業が従業員に対して自社株式で報酬を支払うものです。通常の株式と違って取引制限が付いているためRestrictedとなっていますが、要は普通の株式と同じです。規則上の給与ボーナスとは別に顕著な貢献があったような場合に、特別に付与されるイメージです。そしてそういう優秀な従業員には長く働いて欲しいので、通常その会社で働き続ける限りにおいて数年間に渡って分割して支給されます。つまり支給完了前に退職するとその後は貰えなくなります。例えば、1000株を5年間で200株ずつ支給する、といったことになります。

RSUは所得なのか?

RSUの支給を受けた場合、通常は外国の証券口座に何株支給されました、というだけで、具体的に日本国内での所得という感じがしないわけですが、金銭的な価値を取得しているので、立派な所得になります。

その価値は、株数x支給日の株価x支給日の円相場で計算することになります。この金額の報酬を受けたものとして収入の計算上認識する必要があります。

例えば、200株を1株30ドルで支給され、その日のドル円相場が1ドル=100円とすると、60万円の収入です。

源泉徴収はどうなっているのか?

外資系企業の場合はRSUの付与は外国で行われるので、源泉徴収は行われません。企業によっては日本でボーナス支給時などにまとめて源泉徴収している可能性もありますが、企業側からみて相当の手間ですので、やっていないことが多いはずです。

そうなりますと、確定申告する必要が出てきます。上記のように所得という感じがしないのに源泉徴収もされないため、確定申告が原則不要のサラリーマンは忘れてしまいやすいことになります

こういった背景は税務署のほうも良く分かっていて、外資系企業の従業員に呼び出しをかけて、「RSUの申告忘れはありませんか?」ということをやっている模様です。そこで発覚すると過去の分も遡って修正申告をすることになります。さらに無申告(過少申告)加算税や不納付期間について利息として利子税が課せられますので、かなりの金額になり非常に痛いことになります。

RSUをもらっているみなさんは忘れずに確定申告をしましょう。

確定申告の手続き方法は?

RSUの給付を受けた場合は、「給与所得」に該当しますので、会社から受けている所得とは別にもう1つ別の所得を追加することになります。具体的は次のようになります。

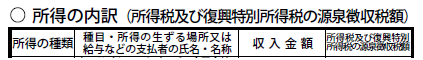

(1)「確定申告書」の第二表に「所得の内訳」を書く欄がありますので、こちらに記載します。

所得の種類は「給与」、支払者の名称は日本法人の名称と住所で大丈夫です。収入金額は上記で計算した円建ての金額、源泉徴収額は「0」とします。

(2)「確定申告書」の第一表に収入金額等のうち、「給与」の欄に(1)の収入金額の合計を書きます。つまり、会社からうけた給与収入とRSUの合計額となります。

(3)「確定申告書」の第一表に税金の計算のうち、「源泉徴収額」の欄(44番)に(1)の源泉徴収額の合計を書きます。つまり、RSUの分はゼロですので、日本法人ですでに源泉徴収された金額のみとなります。

また、e-taxではメインの給与所得を登録した後でもう一つ追加ボタンを押して源泉徴収が0の給与としてRSUを追加します。結果的に同じ申告書が出来上がります。

以上、外資系企業の従業員がRSUをもらった場合の所得税の確定申告方法は?という話題でした。税理士をお探しの場合は、当事務所にお問い合わせ頂ければと思います。