事業者は個人事業主も法人も消費税の納税義務があるかどうか気を使う必要があります。万が一消費税の納税義務があるのに申告しなければ、無申告加算税や延滞税という附帯税が課されることとなります。

無申告加算税は本税50万円までの金額に対して15%にあたるペナルティ、延滞税は納付遅延に対する利息で遅れれば遅れるほど高くなります。結果として、うっかりミスでも相当大きな負担を負うこととなります。

この記事では消費税の納税義務があるかどうか、どうやって判断するの?という疑問に答えます。

目次

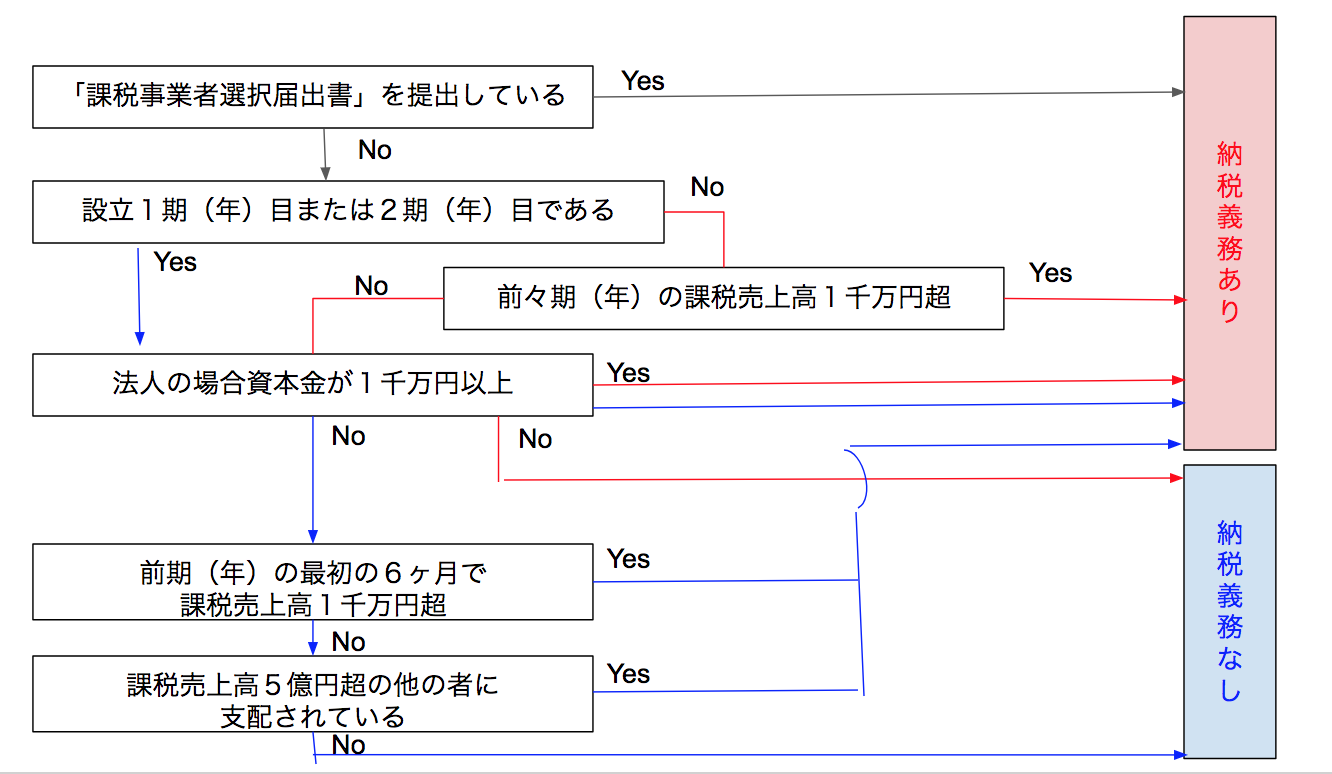

納税義務ある・なし判定フローチャート

そこで今回は自分に消費税の納税義務があるのかどうなのか判定できるように簡単なフローチャートを準備してみました。なお、調整対象固定資産がある場合、事業年度が1年でない場合など、特殊な場合は考慮せず簡略化してあります。

かつては消費税の納税義務の判定はとても簡単で、前々課税事業年度の課税売上高が1000万円を超えるかどうかで基本的に見るものでした。

しかし、国としては消費税のような間接税からなるべく税金を取りたいということで、少しでも多くの事業者を「納税義務あり」にしようとしている背景があります。

このため、判定基準がどんどん複雑化してきています。よく注意していないと気が付いた時にはもう納税義務がある、というちょっと怖いことになりますので、このチャートをよく見てご自身で判断できるようになってください。

当然ながら税理士や会計事務所にお願いしてる場合には、そちらの方で判定を行って説明してくれると思います。そうではなくて、自分自身でやっているという方は特にご注意ください。

第一関門は「課税事業者選択届出書」

仕入税額控除を受けたい場合などに意図的に「課税事業者選択届出書」を税務署に提出して課税事業者を選択することがあります。この場合は、有無を言わせず納税義務ありとなります。自分で選んだのですから、当然ですね。

この届出書を出すと2年間は免税事業者に戻れない2年縛りのルールがるので、慎重に届け出る必要があります。また、戻るときも戻りたい期(年)が始まる前に(前期末または前年末までに)不適用届出書を出しておかないと戻れないのでここでも注意が必要です。

急に思いついても戻れないようになっています。

次に設立何期目か

設立1期目や2期目(個人から1年目や2年目)は納税義務の判定を行う基準期間がありませんので、図の青線のような特殊な判定を行います。設立1期目や2期目でも規模の大きな法人やその子会社は納税義務ありに持って行こうとする意図があります。

中小企業でも設立最初から事業が好調で1期目の前半で課税売上高が1千万円を超えてしまうと、2期目から納税義務ありになるので、気をつける必要があります。

3期目以降

3期目以降は基準期間があるので、図の赤線のようにその課税売上高の多寡で判定しますが、資本金が大きい法人の場合はやはり納税義務ありになります。

中小企業であれば、資本金1千万円はあまりないので、多くの場合は基準期間における課税売上高で判定することになります。

以上、消費税の納税義務の判定方法をフローチャートにしてみた、という話題でした。納税義務の判定は失敗するとかなり痛いので、実際の判定にあたっては税理士に相談されることをお勧めします。税理士をお探しの場合はこちらののような無料の紹介サイトが便利です。

★ ★ ★ 人気記事 ★ ★ ★