2023年10月から始まった消費税の「インボイス制度」。個人事業主でインボイス発行事業者に登録したためにそれまで免税事業者だったのが泣く泣く「課税事業者」となってしまった、という方は多いかと思います。

そういった方は今回が初めての消費税申告となるかと思います。これまでの所得税に加えて消費税も申告納付しなければなりません。

この記事では、国が準備した申告ツールである国税庁ホームページの「確定申告書等作成コーナー」を使った消費税の申告方法をご紹介します。

「確定申告書等作成コーナー」は無料で使えて、機能的にもベストで、初めての方でもかんたんに使うことができます。特に、本来であれば免税事業者なのに課税事業者になってしまった方なら「2割特例」という制度(預かった消費税の20%を払えば良い制度)が使えます(当初3年間の期間限定です)ので、以下のやり方をお勧めします。

目次

この記事が役に立つ人

- インボイス制度に登録したために課税事業者となった個人事業主

- 確定申告書等作成コーナーから自力で消費税申告をしたい方

- マイナンバーカードとこれを読み取れるスマホを持っている方

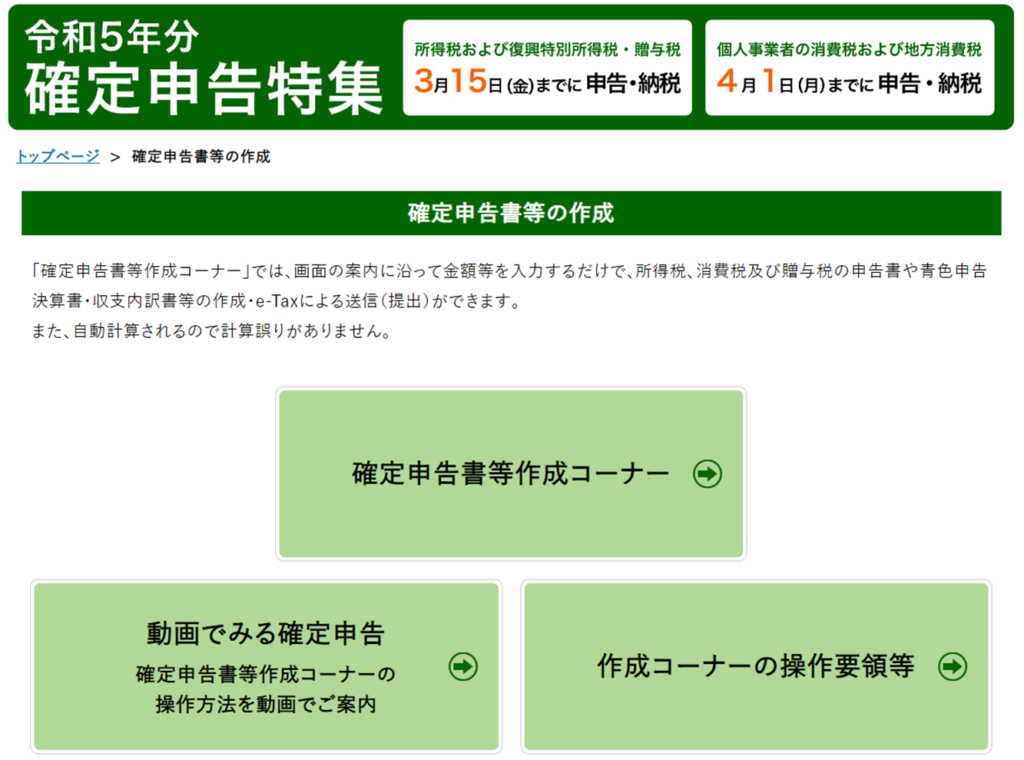

確定申告書等作成コーナーにアクセスする

こちらからアクセスできます。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/kakushin-sakusei/

税務署への提出方法を選びます。今回はマイナンバーカードで認証を受けて、電子申告する、という想定で進めます。以下の「マイナンバーカードを使用してe-Tax」を選びます。

作成する申告書を選びます。今回はすでに青色申告決算書か収支内訳書を作成済、として進めます。これから作成という方は、こちらの記事などご参照ください。

マイナポータルとの連携はしないで申告書を作成する、で進みます。

スマホに「マイナポータル」アプリをインストールし起動、次に「読み取り」をタップして、パソコン画面上に表示されているQRコードを読み取ります。その後、マイナンバーカードの上にスマホを重ねて認証します。

e-Taxの登録情報が表示されますので確認します。

消費税申告書を作成する

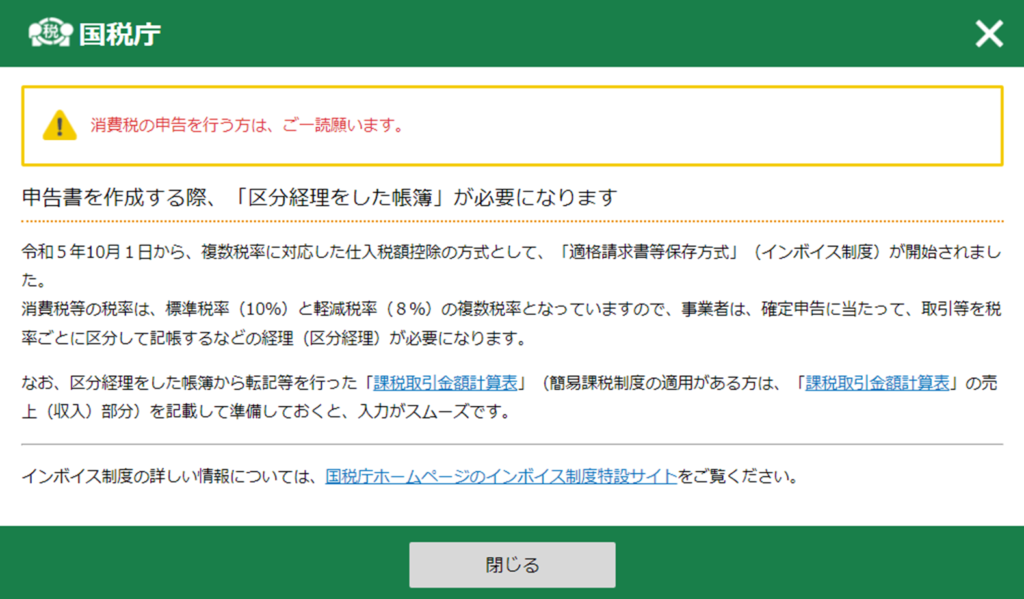

消費税申告書に進むと最初にこちらのメッセージが表示されます。ここにある「区分経理をした帳簿」が重要です。10%消費税が課されるものと軽減税率(8%)が課されるものをあらかじめ分けておく必要があります。

帳簿の作成から始めようという方は、私の方で準備している「シンプル経理ツール」やその他の会計ソフトのご利用をご検討頂ければと思います。

次の画面で申告書の計算方法などを設定します。

基準期間の課税売上高は2年前の売上高です。令和5年から事業を始めたのであれば「0円」となります。そのほか「必須」欄を選んでいきます。2割特例は本来なら免税事業者だった方がインボイス登録のためやむを得ず課税事業者になった場合に選ぶことができます。2年前の売上高が1000万円超なら当然に課税事業者となりますから2割特例を選ぶことはできません。

後半部分は以下のように選びます。簡易課税制度は届出書を出していなければ「いいえ」です。

所得区分の選択は今回消費税を申告する事業の所得が「所得税」のほうではどの区分になるのか?を選びます。多くの方は「事業所得(営業等)」になります。不動産賃貸などであれば「不動産所得」ですし、副業であれば「雑所得」です。

次に売上(収入)金額等の入力ですが、今回の例では2割特例を想定しますので、売上の金額だけで税額が計算されます。ほとんどの場合、画面の必須欄の売上(収入)金額(雑収入を含む)に売上金額を入れて、課税取引金額うち6.24%(軽減税率適用の食品などの売上)を0円として終わりです。

免税取引などその他のものがある場合は、上述の区分経理された帳簿で集計して数字を埋めます。

これらの数字は「課税事業者となった日以後の取引分」であることに注意してください。10月1日から課税事業者となったのでれば、今年は10月1日~12月31日までの売上が対象となります(来年からは1年分です)。インボイス登録時の申請書を見ていつ課税事業者となったか確認しましょう。

次に進むと消費税の税額、納付方法の案内、などが表示されます。OKであれば申告書を送信します。

「正常に送信が完了しました」と表示されて、終わりです。最後に申告書類一式(PDFファイル)をダウンロードして大切に保管します。

納付は国税クレジットカード納付サイトなどで24時間払うことができます。納付期限は3月31日(令和6年は土日の関係で4月1日)なので、それまでに決済すれば大丈夫です。