平成29年末に発表された30年税制改正。このうち、いちばんのインパクトはなんと言っても新しい事業承継税制だろうと思います。事業の経営者から後継者へ、やり方によっては無税で承継できるようになる、ということで、大きなメリットです。

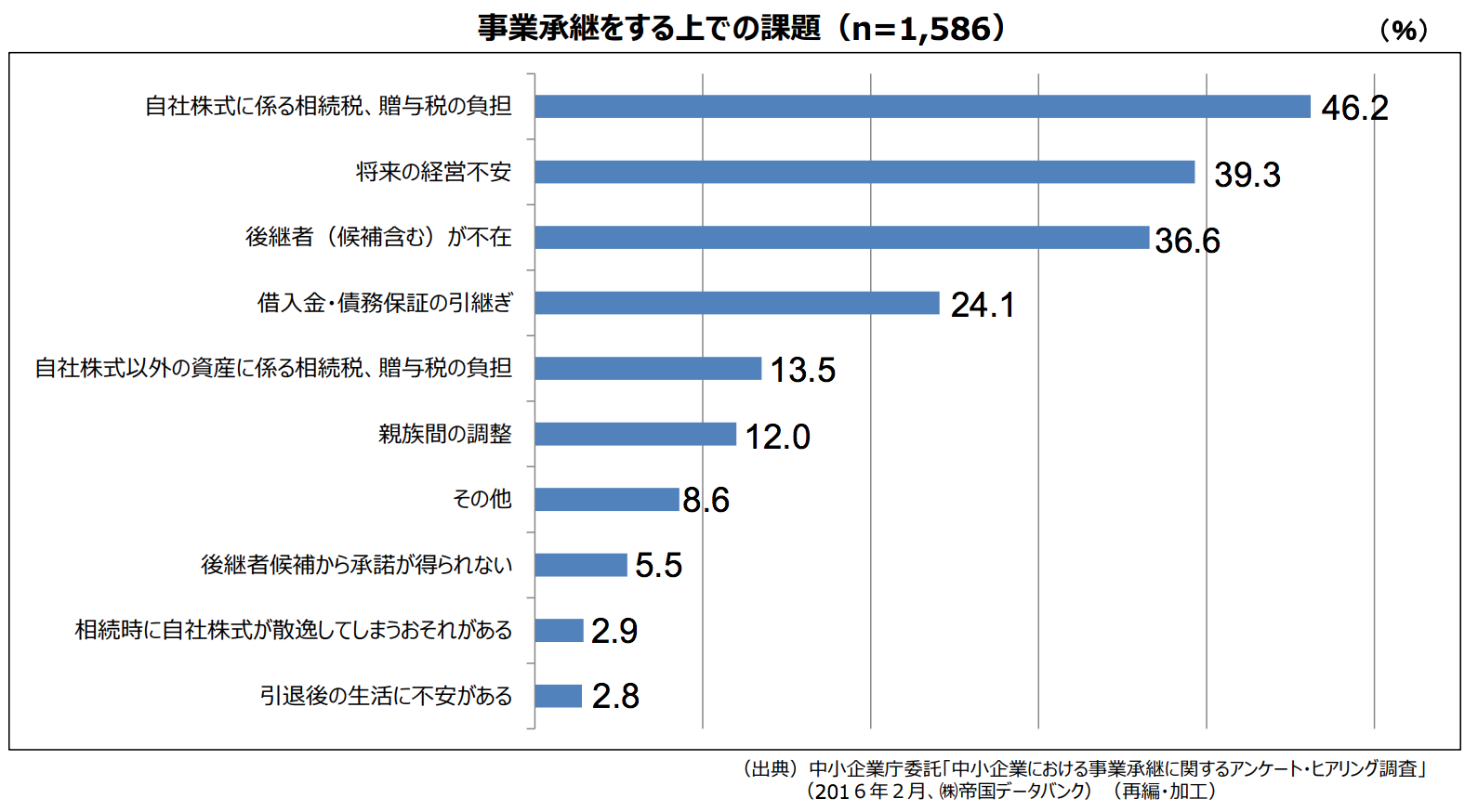

とはいえ、事業承継税制自体はずっと以前からあったのですが、条件が厳しすぎてあまり活用されないまま来ており、その一方で下図のとおり税金負担や後継者不足が原因で黒字廃業とかもったいない事態が実務界では起きているという現状があります。

それでこれは何とかしたい、ということで、今回条件を大幅に緩和して、事業を潰さなくて良いように援護射撃するという意味があります。

目次

事業承継税制とは

基本的な内容としては、事業を後継者に承継するときに、その自社株の贈与に係る納税を猶予し、最終的には免除します、というものです。贈与税の税額自体は計算して申告するのですが、ずーっと納税猶予して、最後に(後継者が亡くなった時に)免除なので、実質無税となる訳です。

平成30年改正の緩和措置

それで、平成30年改正の何がすごいかと言うと、次のような緩和措置が導入された点です。

(1)納税猶予の対象となる株式はこれまで3分の2までだったのが、100%全部対象にできることになった

(2)猶予される税額はこれまで80%までだった(20%分は納める必要があった)のが、100%全額猶予されるようになった

(3)これまで承継するひと1人、承継を受ける人1人の1対1だったのが、承継を受ける人が3人までカバーされることになった (息子兄弟で承継とかの場合便利)

(4)承継後に従業員の8割を5年間雇用しなければいけなかった(継続雇用できなければ猶予停止)のが、支援機関を通じて申請すれば猶予を継続できるようになった

(5)承継後に廃業や事業譲渡したら猶予停止だったのが、廃業や譲渡時の時価で税額を再計算して納税すれば良いことになった

この5つが本当にすごいメリットとなります。特に(4)はネックになることが多く、事業にはどうしても波があるので、従業員の8割を5年間雇用というのはちょっと二の足を踏んでしまう原因でした。万が一この要件を満たせないと、猶予停止で全額即金でお支払なので、後継者としてはちょっと厳しいです。(5)も廃業するほど苦しい状態であれば、自社株の時価も相当下がっているので、以前よりはずっとやさしい感じがします。

注意すべきデメリットもある

この緩和措置で、間違いなく事業承継が進むでしょう。ですが、ここに以下のような注意事項がありますので、ご注意ください。

(1)この緩和措置は30年から39年までの時限措置。今のところこの10年間だけの適用です。しかも、35年までに特例承継計画というのを作って都道府県に事前申請が必要です。従って意外と時間の余裕が無い、ということになります。早め早めの準備が必要です。

(2)そもそも後継者が居ないとダメ。後継者がいて初めて成り立つ話です。なお、後継者(親族である必要はありません)は承継の前3年間その会社の役員である必要があります。急に来た人ではダメということです。(1)の期間の問題と絡めて、こちらも早め早めの準備が必要です。

そもそも後継者がいないとお悩みの方は、こちらの事業承継を専門に扱うM&Aキャピタルパートナーズの利用を検討されると良いでしょう。以下より無料のWeb相談があります。

(3)現経営者は承継により代表取締役を辞任する必要があります。第一線から退いて隠居してください、ということなりますが、取引先との関係など現実にはこれもなかなか難しい話かもしれません。

その他にも会社の事業内容や、株式の分散具合、相続との関係など、考慮すべき点があります。

まとめ

まとめますと、新しい事業承継税制はスマッシュヒットといっても良いくらい、すばらしい制度で、事業承継を考えている方は今がチャンスと言えますが、時間軸を見据えた周到な準備をしていく必要がある、ということです。しかし、準備さえすれば無税で事業を引き継げることになります。

以上、新しい事業承継税制で無税にできるかも、という話題でした。